<定額制動画配信サービス調査>作品数のイメージと実際の数に大きな差

公開日: 2020/09/18

~イメージTOPはNetflix、実際の作品数首位はU-NEXT~

定額制動画配信サービス(SVOD)と一口に言っても、同じサービスはひとつとありません。オリジナル作品の配信や、アニメやスポーツといった特定ジャンルへの注力、テレビドラマの見逃し配信など、様々な特長を備えています。今回、そういった数ある差異化ポイントのなかから、“作品数”に着目。GEM Standardの調査結果を用いて、一般消費者が持つイメージと実際の作品数※のギャップを紐解きました。

※国内の主要な定額制動画配信サービスにおける「映画(邦画・洋画)」「ドラマ(国内、海外)」「アニメ(国内・海外)」「バラエティ」「スポーツ」「アイドル」を対象に調査し、作品ごとに1件とカウント

今回の分析には、SVODの浸透状況や獲得ポテンシャル、流出入状況、ブランドイメージなどをまとめた月次レポート「定額制動画配信サービス ブランド・ロイヤリティ調査」、および主要な動画配信事業者のラインナップ(作品配信状況)分析ができる「VODラインナップ分析ツール」を用いました。

- 作品数のイメージと実際の数のギャップ

- イメージ訴求に成功したNetflix

- 実際の作品数で他サービスをしのぐU-NEXT

作品数のイメージと実際の数のギャップ

下記グラフは、日本在住の15~69歳の男女に対しインターネットアンケートを行い、国内の主要な定額制動画配信サービスに関して、利用の有無を問わず、SVODサービスを運営していると知っている人が「取扱作品数が多い、もしくは多そう」と答えた人の割合です。実際に配信されている作品数ではなく、印象としての“多さ”を問う項目となることにご注意ください。

※「定額制動画配信サービス ブランド・ロイヤリティ調査」レポート内「3.ブランドイメージ 3-2. サービス認知者におけるブランドイメージの状況」より抜粋

イメージ訴求に成功したNetflix

Netflixが最新2020年9月号を含め、ここ1年にわたり他サービスと差を付け首位を獲得しました。9月号で2位のAmazonプライム・ビデオと3位のHuluは、ここ1年間順位を入れ替えながら競っている状況です。また、U-NEXTは昨年末時点では2位グループに少し差がある4位でしたが、そこから大きく値を伸ばし2位グループに僅差で迫っています。

年間推移をみると、9月号で1位から4位を獲得した各サービスは、2月号(1月末実査)から6月号(5月末実査)にかけて数値を伸ばしています。これらの期間は年末年始の休み時期から、コロナによる緊急事態宣言が全都道府県で解除(5月25日)されたタイミングと重なります。そのため、自宅エンタメとして、SVODサービスに興味を抱いた消費者に対して、取扱作品数が多いイメージの訴求に成功したと考えられます。なかでもU-NEXTは2月号(1月末実査)から4月号(3月末実査)での上昇幅が大きく、他サービスに先んじてイメージの訴求に成功したと言えます。

では、実際の作品数はどうなのでしょうか。

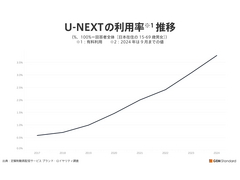

実際の作品数で他サービスをしのぐU-NEXT

下記は実際の作品総数の推移をサービス別に記したグラフになります。国内の主要な定額制動画配信サービスにおける「映画(邦画・洋画)」「ドラマ(国内、海外)」「アニメ(国内・海外)」「バラエティ」「スポーツ」「アイドル」を対象に調査し、作品ごとに1件とカウントしています。

2020年8月時点で最も作品数の多いサービスは、U-NEXTとなりました。前述した「取扱作品数が多い、もしくは多そう」というイメージでは4位となりましたが、実際の作品数では他サービスを圧倒しており、そのギャップが大きいことが分かります。U-NEXTは、2019年9月時点でも首位でしたが、以降さらに作品数を増やしており、他サービスとの差を毎月広げています。

一方、作品数が多そうなイメージで1位のNetflixは、実際の作品数では4位にランクイン。年間を通じて、実際の作品数の大きな変動はありませんでしたが、前述の通り消費者の作品数へのイメージは高まっていることから、消費者にとってインパクトのある作品の提供とその効果的な訴求があったことが伺えます。

8月の2位はTSUTAYA TV。イメージでは5位にランクインしており、こちらも実際の作品数とイメージとの間に大きな差がありました。TSUTAYA TVも2019年9月以降、作品数を増やしながら、2位の座を保持しています。そのほか、上記期間中に作品数を大きく増やしたのは、Amazonプライム・ビデオです。2020年1月に作品数を増加。以降、Netflixを超えて3位をキープしています。

以上のように、「定額制動画配信ブランド・ロイヤリティ調査」および「VODラインナップ分析ツール」を用いることで、自社サービスのポジションはもちろん、他サービスのブランドイメージや作品状況も把握いただけます。「VODラインナップ分析ツール」では、作品総数を把握できるほか、コンテンツタイプ(映画、ドラマ、アニメ等)やジャンル、製作地域、製作年代、レンタル開始時期など、様々な切り口で作品数やそのシェアを確認できるのも特長です。商品詳細に関しましては、下記商品ページをご参照いただくほか、随時ご案内を実施しておりますので、お気軽にお問い合わせください。

調査方法:インターネットアンケート

調査対象:日本在住の15~69歳の男女

調査実施日:発行号の前月末

回答者数:10,000人弱

詳細、ご購読、お問い合わせは、下記よりご覧ください。

調査方法:各動画配信サービスのWebサイトを確認し、提供しているラインナップを取得

備考:ラインナップ数のカウントはGEM Partners株式会社調べ

動画配信サービスの各社Webサイトに表示されているコンテンツのみをカウント

ラインナップのコンテンツタイプは各動画配信サービス横断で分析できるようにするため、GEM Partners株式会社独自のデータベースにて名寄せ・再分類を実施しており、それに含まれないものは不明に分類

詳細、ご契約、お問い合わせは、下記よりご覧ください。

新着記事

-

2026冬アニメの盛り上がりを「推しファンデータ」で検証~『フリーレン』のけん引で過去最高クラスへ

(2026/02/20) -

世界14カ国ゲームIP勢力図:圧倒的優位を誇る『マリオ』

(2026/02/13) -

世界映画興行における日本モデル発信の重要性~シネアジア2025レポート

(2026/02/06) -

激変するメディア環境におけるヒットの要件とアニメの成功~シネアジア2025レポート

(2026/02/06) -

世界で突出する日本映画・興行成功への注目~シネアジア2025レポート

(2026/01/30)

新着ランキング

-

音楽アーティスト リーチpt 週間TOP10【最新週】

(2026/02/19) -

マンガ リーチpt 週間TOP10【最新週】

(2026/02/19) -

映像 リーチpt 週間TOP10【最新週】

(2026/02/19) -

定額制動画配信サービス 週間リーチptランキングTOP20【最新週】

(2026/02/19) -

メディア横断リーチpt 急上昇TOP10【最新週】

(2026/02/19)

アクセスランキング

(過去30日間)

-

劇場公開映画 週末動員ランキングTOP10【最新週】

(2026/02/16) -

2024年の定額制動画配信市場は推計5,262億円、U-NEXTがシェア最大の伸び、6年連続首位のNetflixに迫る

(2025/02/25) -

定額制動画配信サービス 週間リーチptランキングTOP20【最新週】

(2026/02/19) - ランキング ジャンル別一覧

-

世界で突出する日本映画・興行成功への注目~シネアジア2025レポート

(2026/01/30) -

競合ゲームファンからも支持される『Apex Legends』、人気PvPシューティングゲームの推しファン構成を分析

(2025/02/06) -

世界映画興行における日本モデル発信の重要性~シネアジア2025レポート

(2026/02/06) -

映像 リーチpt 週間TOP10【最新週】

(2026/02/19) -

『俺レベ』が世界21カ国で首位、アジアでは『SAKAMOTO DAYS』、アメリカでは『ダンダダン』が上位に~世界人気アニメランキング2025年

(2025/12/10) -

『ダウンタウン』ら人気芸人と推しファンを結ぶメディアは「テレビ」か「ネット」か

(2026/01/22)