<2021年SVOD視聴ランキング総括>アニメ強し、年間TOP10を独占、各社のオリジナル・独占作品、ラインナップ戦略に特色

公開日: 2022/01/14

各社のオリジナル・独占作品、ラインナップ戦略に特色

エンタメコンテンツランキングやデータ情報を発信する「GEMランキングクラブ」プロジェクトにて作成した「定額制動画配信サービス 視聴者数pt 2021年総括」を発表いたします。

※ 視聴者数pt:下記の実査日において過去1週間以内にそのコンテンツを見た人の多さを示す

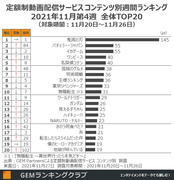

2021年ランキング1位は『鬼滅の刃』、11位までをアニメが占める

2021年の年間総合ランキング1位はアニメ『鬼滅の刃』が獲得しました。2021年上半期の総合ランキングでは『呪術廻戦』が1位に入りましたが、年間では『鬼滅の刃』が上回りました。『鬼滅の刃』は、上半期でも常に上位にランクインしていたほか、テレビアニメ版「無限列車編」の放送・配信が始まった10月以降、さらに視聴者数ptを稼ぎました。『鬼滅の刃』に続いてランクインしたのは、2位『呪術廻戦』、3位『東京リベンジャーズ』。どちらも2021年に劇場版が公開されて話題度が高まったコンテンツで、定額制動画配信サービスでも多く視聴されました。

アニメ以外で最も順位が高かったのは、12位に入った日本のドラマ『孤独のグルメ』です。日本ドラマで唯一のTOP30入りとなりました。

バラエティでは、Amazonプライム・ビデオで独占配信されているAmazonオリジナルの『HITOSHI MATSUMOTO Presents ドキュメンタル』が13位と最も上位にランクインしました。同じくAmazonオリジナルでは、下半期に配信が始まった『バチェラー・ジャパン』も28位に入っています。TOP30ではそのほか『相席食堂』が17位にランクインしました。

海外ドラマからは米ドラマシリーズの2作品、『ウォーキング・デッド』(15位)、『NCIS~ネイビー犯罪捜査班』(23位)に加え、Netflixオリジナルの韓国ドラマ2作品、『イカゲーム』(16位)、根強い人気を誇る『愛の不時着』(20位)がTOP30にランクインしました。

それぞれの特色を反映したサービス別ランキング

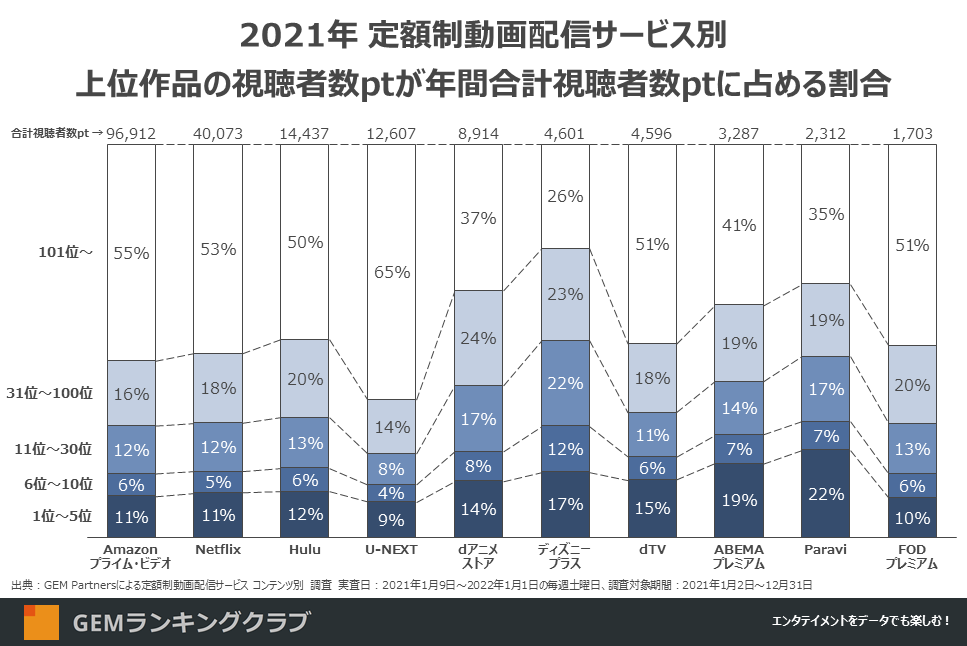

2021年の調査結果を集計し、サービス別に視聴者数ptランキングを作成しました。サービス名は合計視聴者数ptが多い順に左から並べています。上半期同様(※1)、合計視聴者数ptの多いサービスほど、人気の日本アニメシリーズが上位に入っています。dアニメストアのようなアニメに特化していない、Amazonプライム・ビデオ、U-NEXT、dTVといったサービスでも、TOP10におけるアニメの存在感が大きいことが分かります。※1 参考記事:「2021年上半期総括:コロナ禍で成長の定額制動画配信、各サービスのコンテンツ戦略とは? キーワードは<人気アニメ><独占配信とオリジナル>~サービス別視聴者数ptランキング編~」

一方、各サービスは、オリジナル作品や独占配信作品にも力を入れて差別化を図っていることがうかがえます。Netflixは『イカゲーム』をはじめとした韓国ドラマやオリジナルドラマシリーズの『全裸監督』などがランクイン。HuluやParavi、FODプレミアムは自社放送作品が入っています。また、ディズニープラスは『アナと雪の女王』『トイ・ストーリー』といったヒット映画シリーズに加えて、『ロキ』などのマーベル、『マンダロリアン』などのスター・ウォーズのドラマ作品が上位にランクインするなど、自社コンテンツで訴求をしています。

ランキング上位の視聴傾向からみるサービス特色

上記のとおり、各サービスは幅広く提供されている人気作に加え、それぞれのオリジナル作品や独占配信作品を提供し差別化を図っています。その一方で、各サービスにはランキング上位の作品以外にも、見切れないぐらい多数の作品があります(※2)。※2 参考記事:「コンテンツをすべて見切るには何年かかる? 「再生時間」からみる定額制動画配信サービス<VODラインナップ分析ツール>」

“強い人気作でユーザーを惹きつける”、あるいは“コンテンツ数の多さで満足度を高める”、どちらも重要な要素です。では、それぞれのサービスにおけるコンテンツの視聴者は、視聴者数pt上位の人気作にどの程度集中しているのでしょうか。あるいは、視聴者が見ている作品はどの程度ばらついているのでしょうか。

そこで、2021年の年間データを合算し、各サービスの上位作品の視聴者数ptが、合計視聴者数ptに占める割合を算出して視聴傾向を整理しました。

合計視聴者数pt上位の、Amazonプライム・ビデオ、Netflix、Huluは分布がよく似ています。これら3サービスは、概ね30位までで合計視聴者数ptの30%を占めています。

一方、コンテンツ数がほかのサービスよりも圧倒的に多いU-NEXTの場合(※3)、上位30位までの視聴者数ptは21%です。上位作品が全体視聴者数ptの合計に占める割合が低く、コンテンツ数の多さに裏打ちされた「より多くの作品が視聴されている」状況となっています。※3参考記事:「<定額制動画配信サービス調査>作品数のイメージと実際の数に大きな差」

反対に上位作品の集中度が高いのは、ディズニープラス、dアニメストア、Paravi、ABEMAプレミアムなど。上位30位までの視聴者数ptの合計が全体に占める割合が40~50%まで高くなっています。特定のジャンルやフランチャイズ/シリーズの強さがうかがえます。

*

このように、各サービスとも利用者を増やし、視聴されているなかで、コンテンツやラインナップで特色を打ち出しています。定額制動画配信サービスの市場は成長が継続していますが(※4)、2022年以降は、一人当たりの利用サービス数を増やすことが市場の成長を促す局面に入ってくるでしょう。各事業者としては、ほかのサービスに加えて、自社サービスを使ってもらう訴求をすることになりますが、こうした各社の特色の打ち出しがますます重要になると考えます。※4 参考記事:「<2021年 映像コンテンツ利用実態分析>動画配信サービスの躍進続く 有料定額制・無料の利用率はそれぞれ前年比+4.8pt、+3.4ptを記録、一人当たり定額制サービス利用数は1.7個で前年と変わらず」

「GEMランキングクラブ」は、週次の調査に基づき集計しています(詳細は「調査概要」参照)。定額制動画配信サービス利用者全体の中で、どんなコンテンツが観られているのか、エンタメファンと事業者の参考としていただくことを目的とし、成長著しい定額制動画配信サービスと映像エンタテイメント産業の更なる発展に資することを目指しています。 「GEMランキングクラブ」へ

■定額制動画配信サービス コンテンツ別 調査概要

【調査方法】インターネットアンケート

【調査対象】日本在住の15~69歳の男女

【回答者数】各回 約7,000人

【数値重みづけ】総務省発表の人口統計を参考に回答者を性年代別に重みづけ

【集計方法】視聴したコンテンツについては自由回答方式で聴取。これをGEM Partners開発によるエンタメコンテンツ辞書を用いて名寄せ・集計を実施。コンテンツごとの視聴したシーズン数やエピソード数等は区別せず、一部でも観たと回答した人を視聴者としてカウント。また、劇場/テレビ版や海外/国内版も同一コンテンツとしてカウント(一部例外あり)。複数回観ても1カウントとしている。

※名寄せ辞書のアップデートに伴い、過去に遡って値が修正されることがあります

新着記事

-

2026冬アニメの盛り上がりを「推しファンデータ」で検証~『フリーレン』のけん引で過去最高クラスへ

(2026/02/20) -

世界14カ国ゲームIP勢力図:圧倒的優位を誇る『マリオ』

(2026/02/13) -

世界映画興行における日本モデル発信の重要性~シネアジア2025レポート

(2026/02/06) -

激変するメディア環境におけるヒットの要件とアニメの成功~シネアジア2025レポート

(2026/02/06) -

世界で突出する日本映画・興行成功への注目~シネアジア2025レポート

(2026/01/30)

新着ランキング

-

音楽アーティスト リーチpt 週間TOP10【最新週】

(2026/02/19) -

マンガ リーチpt 週間TOP10【最新週】

(2026/02/19) -

映像 リーチpt 週間TOP10【最新週】

(2026/02/19) -

定額制動画配信サービス 週間リーチptランキングTOP20【最新週】

(2026/02/19) -

メディア横断リーチpt 急上昇TOP10【最新週】

(2026/02/19)

アクセスランキング

(過去30日間)

-

劇場公開映画 週末動員ランキングTOP10【最新週】

(2026/02/16) -

2024年の定額制動画配信市場は推計5,262億円、U-NEXTがシェア最大の伸び、6年連続首位のNetflixに迫る

(2025/02/25) -

定額制動画配信サービス 週間リーチptランキングTOP20【最新週】

(2026/02/19) - ランキング ジャンル別一覧

-

世界で突出する日本映画・興行成功への注目~シネアジア2025レポート

(2026/01/30) -

競合ゲームファンからも支持される『Apex Legends』、人気PvPシューティングゲームの推しファン構成を分析

(2025/02/06) -

世界映画興行における日本モデル発信の重要性~シネアジア2025レポート

(2026/02/06) -

映像 リーチpt 週間TOP10【最新週】

(2026/02/19) -

『俺レベ』が世界21カ国で首位、アジアでは『SAKAMOTO DAYS』、アメリカでは『ダンダダン』が上位に~世界人気アニメランキング2025年

(2025/12/10) -

『ダウンタウン』ら人気芸人と推しファンを結ぶメディアは「テレビ」か「ネット」か

(2026/01/22)