2021年上半期総括:コロナ禍で成長の定額制動画配信、各サービスのコンテンツ戦略とは? キーワードは<人気アニメ><独占配信とオリジナル>~サービス別視聴者数ptランキング編~

公開日: 2021/07/16

キーワードは<人気アニメ><独占配信とオリジナル>

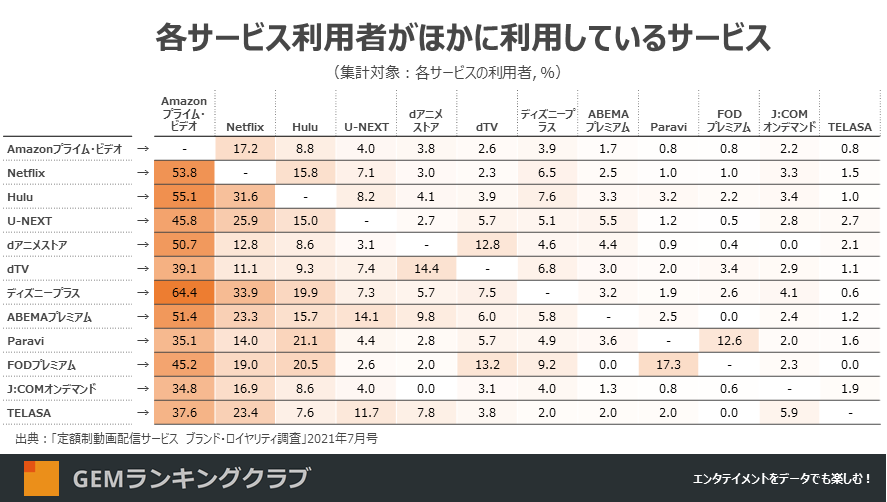

エンタメコンテンツランキングやデータ情報を発信する「GEMランキングクラブ」プロジェクトにて作成した「定額制動画配信サービス タイトル別視聴者数pt」をはじめとした動画配信市場関連データを用いて、2021年上半期における各サービスのコンテンツ戦略を紐解きました。

※ 視聴者数pt:下記の実査日において過去1週間以内にそのタイトルを見た人の多さを示す

Amazonプライム・ビデオなど、視聴者数ptを多く集めるサービスはアニメが席けん、その他のサービスでは独占配信・オリジナルコンテンツ戦略で差別化も

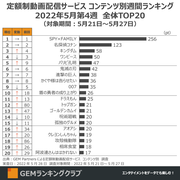

2021年上半期(1月2日~6月25日)の週次の調査結果を集計し、サービス別に視聴者数ptランキングを作成した。サービスは集計期間中の総視聴者数ptが多い順に左から並べています。

まず、Amazonプライム・ビデオ、Netflix、Hulu、U-NEXTなど、総視聴者数ptが上位のサービスのランキングには、「日本アニメシリーズ・映画」(黄色)である『呪術廻戦』や『鬼滅の刃』『進撃の巨人』『名探偵コナン』などが上位に入っています。これらのコンテンツは様々なサービスで提供されていますが、多くの人が利用するサービスでより多く視聴されていることが分かります。

一方、定額制動画配信サービスのオリジナルコンテンツ(囲み+赤字)に注目すると、上位には、Amazonプライム・ビデオのバラエティ『HITOSHI MATSUMOTO Presents ドキュメンタル』、Netflixの韓国ドラマシリーズ『愛の不時着』『梨泰院クラス』『ヴィンチェンツォ』などがランクインしており、各サービスの差別化ポイントとなっていることがうかがえます。

さらには、オリジナルコンテンツ(囲み+赤字)ないし、定額制動画配信サービス内で独占配信しているコンテンツ(囲み)でTOP10を占めたディズニープラスや、『今日、好きになりました。』など恋愛番組シリーズが上位に入ったABEMAプレミアムは、「他のサービスでは観られないコンテンツ」がユーザーをひきつけ、サービス内で多く視聴されていることが分かります。

また、TBS系のParavi、フジテレビ系のFODプレミアム、テレビ朝日系のTELASAは、テレビ局で放送されたドラマシリーズの見逃し配信が上位の多くを占めました。これらも、ほかの定額制動画配信サービスでは観られない独占配信コンテンツが多くあります。

Amazonプライム・ビデオなどの上位サービスに「プラス1」での視聴行動か

前述のとおり、上半期の総視聴者数ptが多いサービスでは「日本アニメシリーズ・映画」が上位に、それ以外では各サービスの独自コンテンツが多く視聴されていることが分かりました。では、視聴者は各サービスをどのように利用しているのでしょうか。使い分けはあるのでしょうか。

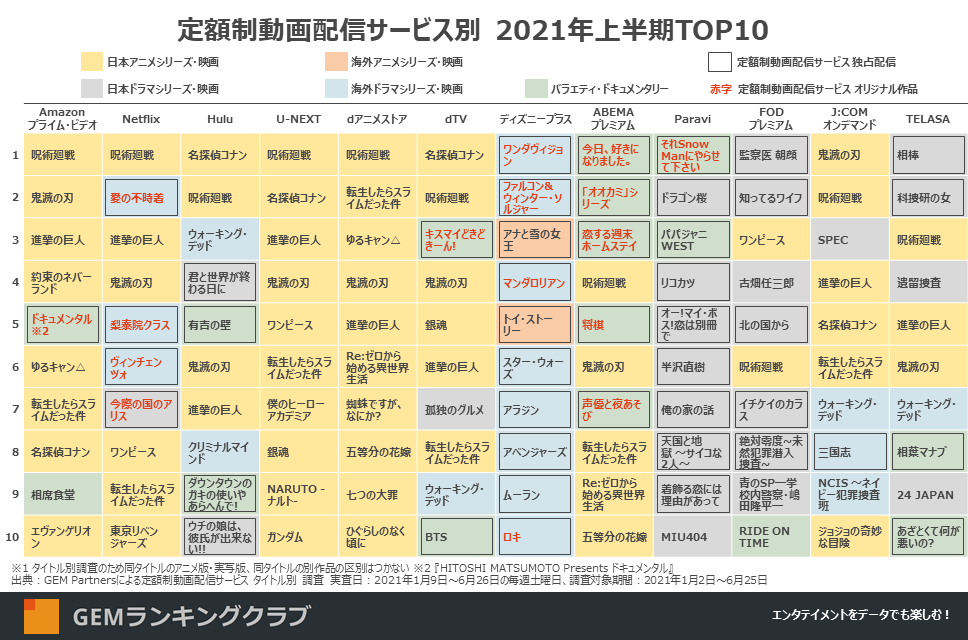

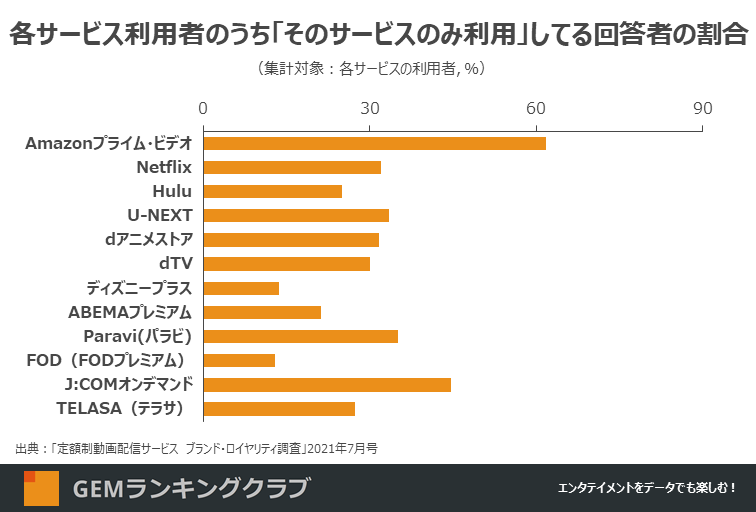

以下のチャートは、GEM Partnersで実施している「定額制動画配信サービス ブランド・ロイヤリティ調査」の2021年7月号に掲載している併用率のデータです。

まず、各サービス利用者の中で「そのサービスのみ利用」している人の割合は、Amazonプライム・ビデオが最も高く、61.8%です。一方、ほかのサービスにおける「そのサービスのみ利用」の割合は1~3割程度です。つまり、ほとんどのサービスにおいて、利用者の大半は、「このサービスに加えて、他にも利用しているサービスがある」のです。

「各サービス利用者がほかに利用しているサービス」を調査したところ、いずれのサービスにおいてもAmazonプライム・ビデオが最も多く、各サービス利用者の3~6割に上ります。ここから、多くのサービスで提供されている人気作品はAmazonプライム・ビデオで視聴し、Amazonプライム・ビデオでは観られないコンテンツを求めて他サービスと契約している状況がみえてきます。つまり、Amazonプライム・ビデオに「プラス1」として利用されていることがうかがえます。

また、Paravi、FODプレミアムは互いを利用していると答える人の割合が高めであり、「テレビドラマ好き」が「あのドラマも、このドラマも」観ていることが分かります。

動画配信市場のさらなる成長に向けてますます重要なプラス1戦略

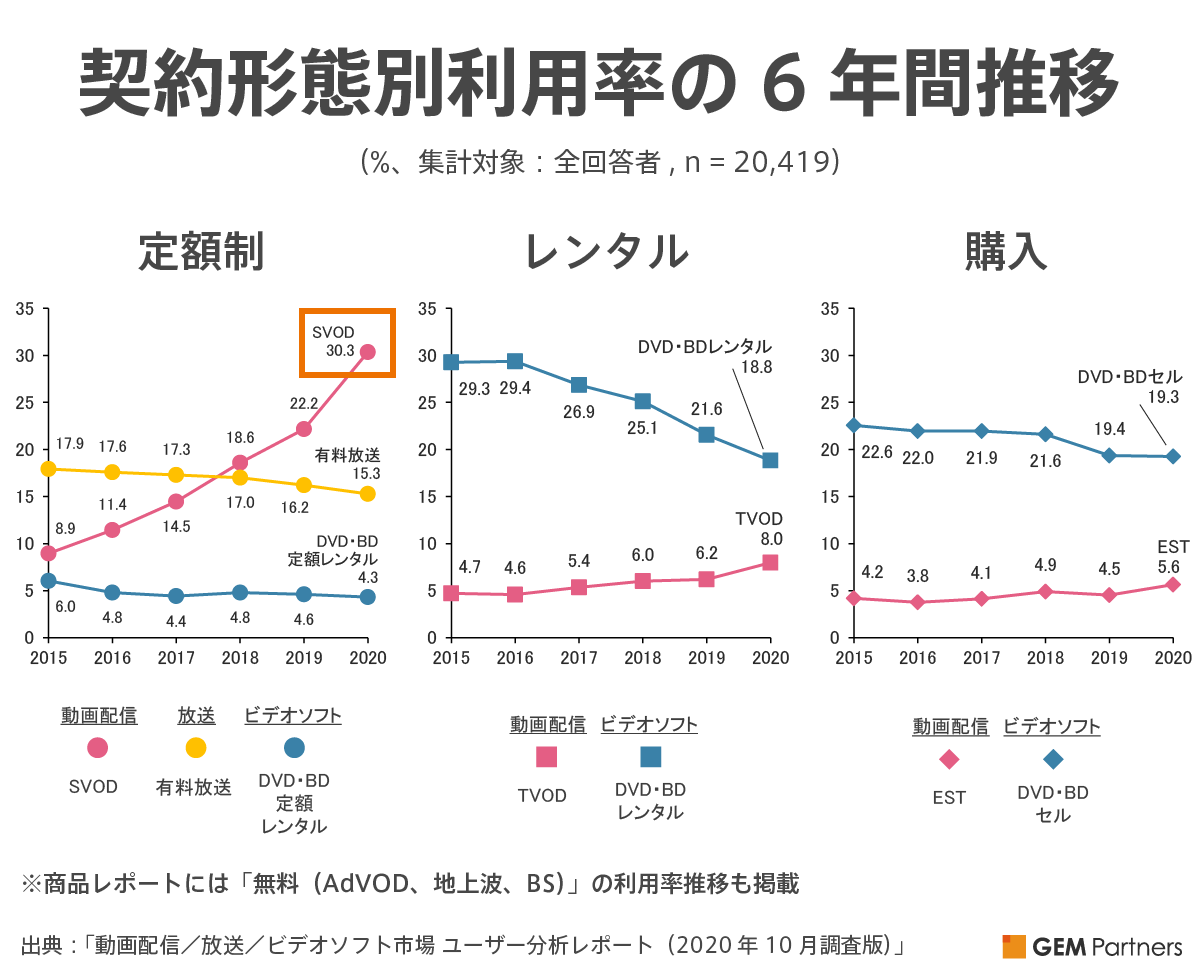

「定額制動画配信サービス(SVOD)」を利用する人の割合は昨年の時点で30.3%、すでに、有料放送(15.3%)、DVD/BDレンタル(18.8%)を抜いて圧倒的に高い値です。ここからさらに定額制動画配信市場が成長していくには、「新たに定額制動画配信サービスを利用してもらう」だけでなく、「すでに何らかのサービスを利用している人に、追加で契約してもらう」ことが各社ともますます重要となります。各社がオリジナルコンテンツ、独占配信コンテンツを押し出す背景には、こうした競争環境の変化もあり、また、それぞれの差別化によって市場はさらに活性化しているといえます。

*

上半期総括の全体視聴者数ptランキング編「 『呪術』『鬼滅』等が上位をキープ、 『東リベ』急上昇中、 アニメの圧倒的存在感」と合わせてご覧ください。

■定額制動画配信サービス タイトル別 調査概要

【調査方法】インターネットアンケート

【調査対象】日本在住の15~69歳の男女

【回答者数】各回 約7,000人

【数値重みづけ】総務省発表の人口統計を参考に回答者を性年代別に重みづけ【集計方法】視聴したタイトルについては自由回答方式で聴取。これをGEM Partners開発によるエンタメコンテンツ辞書を用いて名寄せ・集計を実施。タイトルごとの視聴したシーズン数やエピソード数等は区別せず、一部でも観たと回答した人を視聴者としてカウント。また、劇場/テレビ版や海外/国内版も同一タイトルとしてカウント(一部例外あり)。複数回観ても1カウントとしている。

※名寄せ辞書のアップデートに伴い、過去に遡って値が修正されることがあります

新着記事

-

2026冬アニメの盛り上がりを「推しファンデータ」で検証~『フリーレン』のけん引で過去最高クラスへ

(2026/02/20) -

世界14カ国ゲームIP勢力図:圧倒的優位を誇る『マリオ』

(2026/02/13) -

世界映画興行における日本モデル発信の重要性~シネアジア2025レポート

(2026/02/06) -

激変するメディア環境におけるヒットの要件とアニメの成功~シネアジア2025レポート

(2026/02/06) -

世界で突出する日本映画・興行成功への注目~シネアジア2025レポート

(2026/01/30)

新着ランキング

-

劇場公開映画 週末動員ランキングTOP10【最新週】

(2026/02/24) -

劇場公開映画 認知率 週間TOP10【最新週】

(2026/02/24) -

推しエンタメブランド価値 急上昇TOP10【最新月】

(2026/02/24) -

推しエンタメブランド価値 月間TOP10【最新月】

(2026/02/24) -

音楽アーティスト リーチpt 週間TOP10【最新週】

(2026/02/19)

アクセスランキング

(過去30日間)

-

劇場公開映画 週末動員ランキングTOP10【最新週】

(2026/02/24) -

2024年の定額制動画配信市場は推計5,262億円、U-NEXTがシェア最大の伸び、6年連続首位のNetflixに迫る

(2025/02/25) -

定額制動画配信サービス 週間リーチptランキングTOP20【最新週】

(2026/02/19) - ランキング ジャンル別一覧

-

世界で突出する日本映画・興行成功への注目~シネアジア2025レポート

(2026/01/30) -

競合ゲームファンからも支持される『Apex Legends』、人気PvPシューティングゲームの推しファン構成を分析

(2025/02/06) -

世界映画興行における日本モデル発信の重要性~シネアジア2025レポート

(2026/02/06) -

『俺レベ』が世界21カ国で首位、アジアでは『SAKAMOTO DAYS』、アメリカでは『ダンダダン』が上位に~世界人気アニメランキング2025年

(2025/12/10) -

映像 リーチpt 週間TOP10【最新週】

(2026/02/19) -

世界14カ国ゲームIP勢力図:圧倒的優位を誇る『マリオ』

(2026/02/13)